Gestione finanziaria più efficiente? Scegli un software di riconciliazione

La riconciliazione bancaria è uno dei processi più delicati — e più sottovalutati — in contabilità e nella gestione finanziaria. Eppure, secondo diverse stime, le aziende che la svolgono manualmente impiegano in media fino a 30 ore al mese solo per confrontare movimenti bancari e scritture contabili. Un lavoro ripetitivo, esposto all’errore umano, che rallenta il team finance e ostacola le decisioni.

Lo sa bene Enterpryze, software house irlandese con otto entità legali e 15 conti correnti da gestire ogni giorno. Prima dell’adozione di Agicap, il CFO Kieron Kavanagh dichiarava: «Il nostro team investiva dalle 20 alle 40 ore a settimana solo per mantenere visibilità sul cash flow. E i dati erano già vecchi nel momento in cui arrivavano sulla mia scrivania.»

In questo scenario, automatizzare la riconciliazione bancaria non è più un’opzione, ma una scelta strategica. In questo articolo vedremo perché.

Errori, ritardi e stress. Cosa comporta una riconciliazione “fatta a mano”

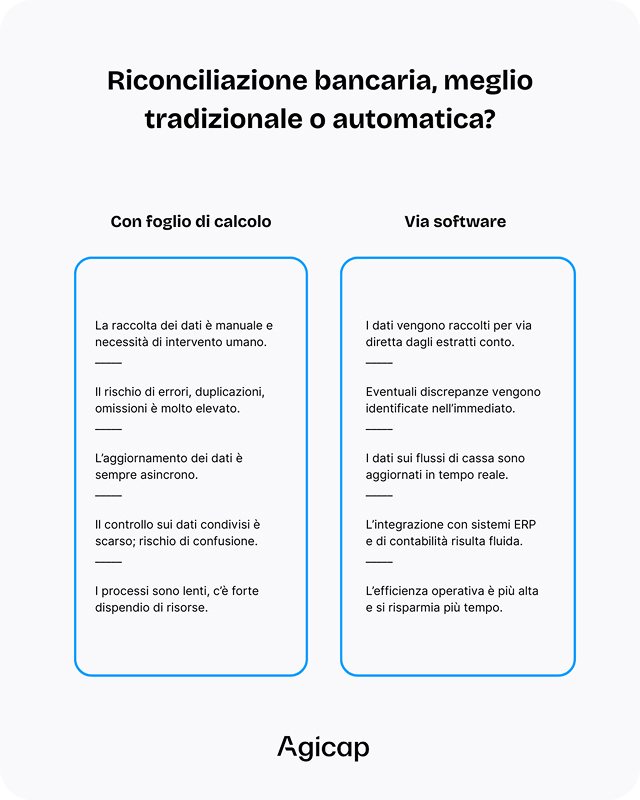

Affidare la riconciliazione bancaria a metodi manuali significa aprire la porta a errori, ritardi operativi e una quantità di stress – per il team finanziario – che si accumula giorno dopo giorno. Basti pensare che il confronto riga per riga tra estratti conto e registrazioni contabili richiede un enorme quantità di tempo – anche fino a 20 o 30 ore al mese nelle PMI. Ma non si tratta soltanto di questo. Perché più crescono i volumi, più aumentano le probabilità di sbagliare. Ma prevenire un momento di disattenzione, o un errore umano, è difficile.

Il punto è che basta una svista, anche piccola, per mandare tutto fuori asse. E così i report interni rischiano di risultare falsati, le decisioni aziendali — basate su numeri sbagliati — si fanno meno affidabili. E persino il calcolo degli adempimenti fiscali può uscirne compromesso. Nel frattempo, il team finance resta impantanato in un lavoro ripetitivo e a basso valore aggiunto, mentre il tempo per analisi, strategia e miglioramento dei processi continua a sfumare.

La verità? La riconciliazione manuale è inefficiente. È un freno silenzioso alla crescita e alla lucidità operativa di un’intera azienda. E, oggi, di un software per la riconciliazione bancaria è difficile fare a meno.

I tre casi in cui un software di riconciliazione è irrinunciabile

Ammettiamo che, per alcune imprese, il software non sia ancora una priorità. Che esistono alcune realtà – più piccole o con flussi semplici – riescono ancora a cavarsela con Excel e un po’ di pazienza. Resta il fatto che, per una parte sempre più ampia di imprese, rinunciare consapevolmente a un software di riconciliazione bancaria è – quasi certamente – una scelta irresponsabile.

Osserviamo questi tre casi specifici. Qui l'adozione di un software rappresenta un passaggio obbligato. Vediamolo insieme.

Imprese con volumi alti di fatturato

Quando il fatturato cresce, crescono anche i movimenti da riconciliare. Un'azienda che gestisce migliaia di operazioni bancarie al mese (quindi incassi, bonifici, pagamenti ricorrenti) si ritroverebbe a dedicare settimane di lavoro soltanto alla riconciliazione bancaria. Pensiamo a un e-commerce con volumi giornalieri elevati: senza un software, riconciliare ogni movimento manualmente diventa insostenibile, oltre che rischioso.

Gruppi societari

Nei gruppi societari, la riconciliazione bancaria non riguarda soltanto una singola entità, perché coinvolge conti correnti diversi e movimenti bancari tra più società. Un gruppo con tre o quattro aziende collegate – magari anche con contabilità separate – muove la sua liquidità attraverso finanziamenti intercompany che in seguito, in fase di analisi e rendicontazione, vanno gestiti adeguatamente. In casi come questi, un software di riconciliazione bancaria fa la differenza: le aziende avranno infatti un accesso automatico a una visione consolidata, che tiene conto dei dati riconciliati di ciascuna azienda e riduce in questo modo il margine di errore.

Aziende multi valuta

Chi opera con clienti o fornitori esteri, in multi valuta (euro, dollari, sterline o altro) sa bene quanto sia complesso riconciliare movimenti bancari soggetti a oscillazioni di cambio. In casi come questo, anche una piccola differenza di conversione può generare disallineamenti importanti nei saldi e nei report. Un software di riconciliazione automatica gestisce i tassi di cambio in tempo reale: questo permette di risolvere a monte le discrepanze, nonché di semplificare la gestione contabile. Pensiamo a un’azienda che riceve pagamenti in dollari dagli USA e paga fornitori in sterline: senza uno strumento dedicato, riconciliare tutto a mano aumenta la possibilità di errore in maniera esponenziale.

Come funziona un software di riconciliazione bancaria

Un software di riconciliazione bancaria parte da un presupposto semplice: automatizzare tutto ciò che può essere automatizzato. Il sistema, così, lavora in background e riduce al minimo l’intervento umano: i reparti finanziari possono così concentrarsi sull'analisi – più che sul confronto – dei dati. Il tutto senza sacrificarne l'attendibilità, che anzi ne esce ancora più rafforzata.

Ma come funziona, nel dettaglio, un software di riconciliazione bancaria? Sono almeno tre i passaggi su cui si basa il suo approccio:

- •

importazione automatica dei dati bancari

- •

matching intelligente delle transazioni

- •

notifiche su discrepanze e operazioni sospette

Il primo passo è l’importazione automatica dei dati bancari, grazie alla connessione diretta con il conto corrente o al caricamento rapido dei file. Una volta acquisiti i movimenti, entra in gioco il matching intelligente tramite intelligenza artificiale: il software confronta ogni movimento bancario con le registrazioni contabili, e riconosce le corrispondenze anche quando i dati non coincidono perfettamente (es. per descrizioni diverse o arrotondamenti). Se qualcosa non torna, il sistema lo segnala: discrepanze, doppioni, importi sospetti — tutto viene notificato in tempo reale, così da poter intervenire subito, senza sorprese a fine mese.

I migliori software di riconciliazione bancaria

Sul mercato esistono già molteplici soluzioni dedicate alla riconciliazione bancaria automatica, ognuna con funzionalità uniche e pensate per rispondere alle diverse esigenze delle aziende – dalle più piccole alle più strutturate. Vediamo insieme quali sono le migliori.

Agicap

Agicap offre una riconciliazione bancaria completamente automatizzata, con un sistema che elimina del tutto il bisogno di controlli manuali. Grazie alla sua connettività con ERP, gestionali aziendali e banche, il software raccoglie dati in tempo reale la cui verifica è immediata. Inoltre, Agicap è molto più di un tool di riconciliazione: include infatti anche funzioni avanzate per le previsioni di cassa, la gestione di debiti e investimenti, e il consolidamento nei gruppi societari e multi-valuta.

TS Pay di TeamSystem

TS Pay è la soluzione fintech integrata nel sistema gestionale TeamSystem. Automatizza la riconciliazione bancaria abbinando in modo intelligente i movimenti del conto ai documenti registrati in contabilità. Oltre alla riconciliazione bancaria, il software permette di tenere sotto controllo incassi e pagamenti, così come la scadenza delle fatture in entrata e in uscita.

Come capire quando è il momento di passare a un software

Forse non tutte le aziende hanno bisogno subito di un software per la riconciliazione bancaria. Ma ci sono segnali precisi che indicano quando Excel non basta più. Finché i movimenti sono pochi, i flussi semplici e il team limitato, il buon vecchio foglio di calcolo può funzionare. Ma arriva un momento — prima o poi — in cui la complessità supera la capacità di gestione manuale. Tra questi:

- •

il superamento del limite operativo di Excel

- •

esigenze di audit e conformità normativa

- •

necessita di insight in tempo reale

Il primo segnale è evidente: Excel inizia a stare stretto. I file diventano pesanti, difficili da aggiornare e condividere, e il rischio di duplicazioni o cancellazioni accidentali si moltiplica. Ogni operazione richiede tempo, controlli incrociati e continue revisioni. Se riconciliare una singola transazione ruba al team finance settimane di lavoro, è ora di cambiare approccio.

Il secondo segnale riguarda invece le esigenze di audit e conformità normativa. Quando entrano in gioco controlli esterni, revisori o normative più stringenti, Excel smette di essere uno strumento adeguato. Perché diventa necessario tracciare ogni passaggio, archiviare le modifiche, avere una cronologia verificabile e un sistema che garantisca l’affidabilità dei dati. E questo, un foglio elettronico non può offrirlo.

Infine, è bene considerare il passaggio a un software quando servono insight in tempo reale. Sempre più aziende hanno la necessita di sapere — hic et nunc — cosa sta succedendo nei propri conti. Qual è la posizione finanziaria attuale? Quanti pagamenti sono in attesa? Ci sono anomalie? Un software dedicato permette di avere queste risposte all’istante, senza dover aspettare che “qualcuno aggiorni il file”. In un contesto competitivo, l’accesso immediato a dati affidabili può fare la differenza tra una scelta efficace e un errore costoso.

Perché Agicap è una scelta intelligente per la riconciliazione

La riconciliazione bancaria non dovrebbe essere una perdita di tempo né, tantomeno, rappresentare un rischio costante per le aziende. Il software di Agicap nasce proprio con l’obiettivo di semplificare l'intero processo, automatizzandolo, e di presentare dati ancora più affidabili grazie a una riduzione quasi totale dei margini di errore.

Grazie a una piattaforma completa e intuitiva, Agicap permette ai team finanziari di risparmiare ore di lavoro, senza rinunciare all'accuratezza dei dati. Inoltre, offre una visione sempre aggiornata e centralizzata dei movimenti bancari, che si integra direttamente con l'analisi dei flussi di cassa.

Ecco cinque motivi per cui scegliere Agicap può fare la differenza.

1. Si connette direttamente con i conti bancari

Con oltre 10mila istituti bancari integrati, Agicap consente la connessione automatica ai conti correnti aziendali. Dunque non è più necessario importare manualmente i file: i dati vengono sincronizzati in tempo reale e resi subito disponibili per la riconciliazione. Un vantaggio concreto per chi vuole ridurre le attività ripetitive e permettere al reparto finanziario di concentrarsi su analisi e strategia.

2. La categorizzazione è automatica e il matching intelligente

Agicap identifica e classifica automaticamente ogni transazione bancaria, abbinandola alle corrispondenti voci contabili. Il software utilizza infatti l'intelligenza artificiale per riconoscere i movimenti bancari, ed è in grado di identificare anche le operazioni con descrizioni non perfettamente corrispondenti. Un sistema che riduce il margine di errore, certo, ma velocizza anche il lavoro del team finance. Quindi: meno controlli manuali, ma una maggiore precisione e affidabilità.

3. Offre un'integrazione fluida con ERP e gestionali

Che si tratti di SAP, Sage o altri software contabili, Agicap si integra facilmente con i principali sistemi ERP. La sincronizzazione è bidirezionale: Agicap importa i dati dal software esterno, li aggiorna e li ritrasmette al tuo tool.

Questo consente una gestione centralizzata, coerente e sempre aggiornata delle informazioni finanziarie.

4. Offre supporto nella gestione di pagamenti e scadenze

Oltre alla riconciliazione automatica, Agicap aiuta anche a tenere sotto controllo incassi e pagamenti futuri. La piattaforma, infatti, permette di visualizzare le scadenze in arrivo per evitare ritardi nei pagamenti e prevenire problemi di liquidità. Una funzione utile per mantenere il controllo sul cash flow e migliorare la salute finanziaria dell’azienda.

5. Gestione integrata della liquidità aziendale

Agicap è una piattaforma completa per la gestione della liquidità. Il principale vantaggio di Agicap, infatti, è l'accesso a una visione integrata del cash flow che avviene – tra l'altro – in tempo reale, proprio grazie alla connessione diretta con i conti correnti bancari. La raccolta simultanea dei dati, poi, garantisce maggiore precisione non soltanto nelle attività di riconciliazione, ma anche nella pianificazione finanziaria: con Agicap le previsioni di cassa sono affidabili al 100%, perché si basano su uno storico ricco e su algoritmi avanzati. In più, tutte le informazioni — debiti, investimenti, conti multi-valuta — sono centralizzate in una dashboard intuitiva, per un controllo strategico e immediato della situazione finanziaria.

L'esperienza di Enterpryze con Agicap

Il caso di Enterpryze mostra in modo concreto come l’automazione della riconciliazione bancaria — inserita in un sistema di gestione della liquidità centralizzato — possa trasformare radicalmente l’operatività di un’azienda.

Enterpryze, piattaforma gestionale cloud nata in Irlanda e oggi attiva a livello globale, si è trovata a gestire otto entità legali e 15 conti bancari distribuiti in più Paesi. Prima dell’adozione di Agicap, il team finance spendeva fino a 40 ore a settimana solo per raccogliere i dati da fogli Excel e costruire una visione parziale (e spesso già superata) del flusso di cassa.

Con Agicap, la riconciliazione bancaria è diventata automatica, grazie alla connessione diretta con i conti e al matching intelligente delle transazioni. Ma il vero salto è stato l’accesso a una dashboard centralizzata e aggiornata in tempo reale, capace di aggregare dati bancari, contabili e previsionali in un’unica vista strategica.

Leggi qui la testimonianza completa.

Oggi il board di Enterpryze — inclusi gli investitori — riceve report finanziari basati su dati live, portando le analisi a un nuovo livello di accuratezza e credibilità. Come spiega il CFO Kieron Kavanagh: «Agicap ci consente di vedere il passato, il presente e il futuro del nostro cash flow, in sintesi o nel dettaglio, ogni volta che vogliamo.»

In sintesi, quali sono i vantaggi della riconciliazione automatica?

Ormai è chiaro: la riconciliazione bancaria automatica, tramite software, può fare la differenza. Perché fa risparmiare tempo e risorse, garantendo il massimo dell'affidabilità. È una questione di efficienza operativa, ma anche più di questo: è una trasformazione – questa digitale – che amplifica la capacità di controllo, nonché quella decisionale, dei consigli di amministrazione.

Allora, sintetizzando, ecco perché dovresti scegliere un software:

- •

riconciliazioni più veloci

- •

meno errori e meno stress

- •

dati bancari sempre aggiornati

- •

monitoraggio in tempo reale

- •

dashboard chiare e condivisibili

- •

maggiore controllo sui flussi

- •

allerta automatica su anomalie

- •

tracciabilità completa per audit e verifiche

- •

gestione fluida di conti e valute estere

- •

decisioni rapide basate su dati affidabili

Con Agicap puoi provare tutto questo in prima persona. Richiedi una demo gratuita e scopri cosa significa gestire la liquidità con semplicità, in tempo reale.

FAQ, o Domande Frequenti

Che cos'è, e come funziona, la riconciliazione bancaria automatica?

La riconciliazione automatica è un processo che confronta in automatico i movimenti bancari con le registrazioni contabili. Un software collega il conto corrente, importa i dati e abbina le transazioni in modo intelligente, segnalando eventuali discrepanze. Così le aziende possono risparmiare tempo e risorse sulle attività di controllo, senza rinunciare alla precisione dei dati.

Quando è importante scegliere un software di riconciliazione?

Un software di riconciliazione è una scelta fondamentale quando la mole di operazioni bancarie cresce e i metodi manuali, come Excel, non garantiscono più velocità né precisione. Un'azienda che si appoggia a più conti bancari, magari con valute diverse, così come un gruppo societario, si trova a gestire grossi flussi di dati e ha bisogno di una tracciabilità rigorosa per audit e controlli. Un software automatizzato ti aiuta a risparmiare tempo, riduce il margine d’errore e offre supporto nelle decisioni strategiche.

Quali sono i vantaggi di un software di riconciliazione?

Un software di riconciliazione automatica consente di automatizzare il confronto tra movimenti bancari e contabili, riducendo tempi e rischi d’errore. In più offre dati aggiornati in tempo reale, migliora la trasparenza con dashboard intuitive, segnala anomalie in automatico e facilita il controllo interno, anche su conti e valute estere. Inoltre, se scegli Agicap, avrai accesso a una visione integrata dei flussi di cassa aziendali con enormi vantaggi sulla pianificazione finanziaria aziendale.