Cash Flow Management Software für den Mid-Market (2026): Vergleich, Auswahlkriterien und Tool-Empfehlungen

Die aktuelle Wirtschaftslage ist geprägt durch viele Unsicherheiten für Unternehmen. Liquidität ist deshalb überlebenswichtig, damit unvorhergesehene Ereignisse nicht in eine Krise führen. Doch für CFOs ist das mit immer höheren Anforderungen verbunden: Für fundierte Entscheidungen werden aktuelle, verlässliche Daten zum Cashflow benötigt. Dies gelingt nur durch Echtzeit-Transparenz und Automatisierung.

Welche Cashflow-Management-Software kann das leisten – insbesondere für mittelständische Unternehmensgruppen mit mehreren Gesellschaften, Banken und Währungen? Hier erhalten Sie einen Überblick zu den besten Tools für 2026.

Was ist eine Cash Flow Management Software?

Eine Cash Flow Management Software – häufig auch als Liquiditätsmanagement Software bezeichnet – ermöglicht es, die Liquidität eines Unternehmens – oder einer gesamten Unternehmensgruppe – vorausschauend zu steuern, statt nur „Kontostände zu beobachten“.

Konkret unterstützt sie bei:

- •

der zentralen Erfassung und Konsolidierung aller Zahlungsströme

(operatives Geschäft, Finanzierung, Investitionen) über mehrere Bankkonten, Gesellschaften und Währungen- •

der automatisierten Erfassung von Ein- und Auszahlungen und der Ableitung tagesgenauer Cashflow-Prognosen

- •

der Integration von ERP-, Buchhaltungs- und Bankdaten in einen konsistenten, gruppenweiten Überblick

- •

der Planung, Simulation und Überwachung der Liquidität über verschiedene Zeithorizonte

(kurzfristig, z. B. 4/13 Wochen, bis hin zu 6–12 Monaten und Jahresende)- •

der Steuerung von Nettofinanzverschuldung ( Net Cash / Net Debt), Working Capital und Liquiditätsreichweite (also wie viele Wochen/Monate die vorhandene Liquidität unter bestimmten Annahmen ausreicht)

Moderne Cash Flow Management Software bietet darüber hinaus:

- •

Szenarioplanung und Stresstests, um die Auswirkungen von z. B. Zahlungsverzögerungen, Kostenerhöhungen, Akquisitionen oder Refinanzierungen frühzeitig zu erkennen

- ��•

Warnmechanismen und Kennzahlen, mit denen mögliche Fehlentwicklungen und drohende Liquiditätsengpässe rechtzeitig sichtbar werden – inklusive Auswirkungen auf Covenants und Kreditlinien

Damit geht sie deutlich über einfache Kontoübersichten oder klassische Zahlungsverkehrslösungen hinaus: Im Mittelpunkt steht die vorausschauende, datenbasierte Steuerung der Finanzlage der gesamten Unternehmensgruppe – nicht nur die Abbildung des Status quo.

Warum CFOs im Mid-Market eine Cash Flow Management Software brauchen

Die Realität im deutschen Mid-Market: komplexer als „nur KMU“

Adressiert sind vor allem mittelständische Unternehmensgruppen mit:

- •

mehreren Gesellschaften, Standorten, Währungen und Hausbanken

- •

relevanter Fremdfinanzierung – häufig inklusive Covenants und Reportingpflichten gegenüber Banken oder Private-Equity-Investoren

Für CFOs, VP Finance und Treasury-Verantwortliche bedeutet das:

- •

Sie müssen Nettofinanzposition (Net Cash / Net Debt) sowie die gruppenweite Liquidität jederzeit im Blick haben

- •

Sie brauchen verlässliche Liquiditätsprognosen – kurzfristig (4/13 Wochen) und mittelfristig (6–12 Monate)

- •

Sie müssen Szenarien (Unternehmenskauf, Refinanzierung, Zinsänderungen, LBO-Strukturen) schnell durchspielen und sicher kommunizieren können

Mit klassischen Werkzeugen (Excel, isolierte Treasury-Module, Bankportalen) ist dieses Niveau an Steuerung kaum effizient erreichbar.

Typische Herausforderungen ohne moderne Cash Flow Management Software

Finanzteams in wachstumsstarken Unternehmen kämpfen oft mit unvollständigen und veralteten Daten. Das macht es schwer, zuverlässige Prognosen zu stellen. Und wer noch kein Cashflow-Management-Tool einsetzt, sondern weiterhin auf manuelle Prozesse baut, steht vor weiteren Problemen:

Fragmentierte Cash-Daten im Konzern

- •

Daten liegen verteilt in ERP-Systemen, Buchhaltungssoftware, Bankportalen und Excel-Tabelle.

- •

Konsolidierter Überblick über alle Gesellschaften, Konten und Währungen fehlen oder sind nur mit großem manuellen Aufwand zu erzeugen

- •

Folge: verzögerte Entscheidungen sowie konservative oder suboptimale Nutzung von Kreditlinien (z. B. unnötige Ziehungen aus revolvierenden Kreditlinien, Überziehungszinsen)

Fehleranfälliges Cash Flow Tool Excel und manuelle Prozesse

In vielen Finanzabteilungen ist Excel nach wie vor das zentrale „Cash Flow Tool“ für Liquiditätsplanung und Cashflow-Analysen. Gerade im Konzernkontext stößt diese Arbeitsweise jedoch an klare Grenzen:

- •

Daten können nicht in (nahezu) Echtzeit aktualisiert werden

- •

Versionierung und parallele Dateien je Gesellschaft führen schnell zu Inkonsistenzen

- •

Ein einziger Tippfehler oder eine falsch verknüpfte Formel kann die gesamte Planung verfälschen

Tipp: Auch CFOs haben bereits erkannt, dass Excel in der Finanzfunktion nicht mehr ausreicht. Laut der BARC-Studie “Die CFO-Agenda 2025” will jeder zweite befragte CFO künftig Arbeiten in Excel-Tabellen deutlich reduzieren. Automatisierung soll gestärkt und ein besserer Einsatz von Tools gewährleistet werden.

Fehlende Echtzeit-Sicht auf Net Cash / Net Debt

- •

Net Cash / Net Debt wird häufig nur periodisch (Monats-/Quartalsabschluss) sauber berechnet

- •

Interne Darlehen, Cash-Pooling und konzerninterne Verrechnungen sind oft nicht durchgängig in der Liquiditätsplanung abgebildet

- •

CFOs laufen Gefahr, den Puffer bis zu Covenant-Grenzen (Headroom) zu überschätzen oder Risiken zu spät zu erkennen

Gerade im heutigen Umfeld mit hoher Unsicherheit und engem Covenant-Rahmen reicht eine statische Sicht auf die Verschuldung nicht mehr aus.

Unzuverlässige Prognosen und fehlende 13‑Wochen-Planung

Finanzteams in wachstumsstarken Unternehmen kämpfen oft mit unvollständigen und veralteten Daten. Das macht es schwer, belastbare Liquiditätsprognosen zu erstellen:

- •

Prognosen basieren auf Einzel-Excel-Dateien je Gesellschaft, ohne durchgängige, standardisierte 13‑Wochen-Liquiditätsplanung für den gesamten Konzern

- •

Zahlungsziele, Kundenverhalten (DSO), Lieferantenkonditionen (DPO) und Tilgungspläne werden nicht automatisiert einbezogen

- •

Die Anforderungen an das Liquiditätsmanagement sind deutlich gestiegen – Entscheider benötigen inzwischen möglichst tagesaktuelle Daten

Fehlt diese tagesaktuelle Sicht, führt das gerade im Forecasting zu unvollständigen oder verzerrten Ergebnissen. Frühwarnsignale für Covenant-Verstöße, Liquiditätsengpässe oder Cash-Sweeps kommen zu spät.

Zeitintensives, fehleranfälliges Reporting – und mangelnde Skalierbarkeit

Für Entscheider sind verlässliche Informationen unersetzlich. Doch gerade wachsende Unternehmen stoßen mit manuellen Reporting-Prozessen schnell an ihre Grenzen: Daten müssen aus verschiedenen Quellen zusammengetragen, Tabellen gepflegt und Berichte manuell aktualisiert werden – ein hoher Zeitaufwand, der mit zunehmender Komplexität exponentiell steigt. Und es bleibt die Frage: Kann man allen Daten noch trauen? Sind sie noch aktuell?

Zudem bleibt die Skalierbarkeit auf der Strecke. Eine moderne Cashflow-Management-Software automatisiert Reportings, schafft Transparenz auf Knopfdruck und sorgt dafür, dass Finanzteams mit dem Unternehmen mitwachsen können.

Begrenzte Reaktionsfähigkeit in Krisen- und Transaktionssituationen

In Krisen- und Transaktionssituationen – etwa bei Akquisitionen, Desinvestitionen, Refinanzierungen oder Restrukturierungen – stoßen viele Finanzabteilungen deutlich an ihre Grenzen. Die Auswirkungen auf den Cashflow und die Nettofinanzposition lassen sich kurzfristig nur schwer quantifizieren, weil Daten aus ERP, Banken und Gesellschaften nicht in einer integrierten Sicht vorliegen. Entscheidungen müssen häufig unter hohem Zeitdruck getroffen werden, während belastbare Szenarien und Zahlen fehlen oder nur mit großem manuellem Aufwand erstellt werden können.

Das erschwert nicht nur die interne Steuerung, sondern auch die Kommunikation gegenüber Banken, Investoren und Aufsichtsgremien, die gerade in solchen Phasen Transparenz und Szenariorechnungen erwarten. Genau dann zeigt sich, ob eine Finanzfunktion über eine integrierte, belastbare Cashflow-Steuerung verfügt – oder ob sie im Kern noch auf verteilten Excel-Tabellen basiert.

Auswahlkriterien: Worauf CFOs und Treasurer im Mid-Market achten sollten

Bei der Auswahl der passenden Cash Flow Management Software gelten für CFOs von mittelständischen Unternehmensgruppen andere Kriterien entscheidend als für klassische KMU. Die folgenden fünf Dimensionen sind zentral.

1. Funktionale Passung

Kernfrage: Unterstützt die Lösung Ihren tatsächlichen Steuerungsbedarf im Konzern?

Wichtig sind insbesondere:

- •

Rollierende Liquiditätsprognosen mit Fokus auf kurzfristige Planung bis hin zur 13‑Wochen-Planung, ergänzt um mittelfristige Prognosen (6–12 Monate) zur Abstimmung mit Budget und Jahresplanung.

- •

eine konsolidierte Sicht auf Net Cash / Net Debt, Working Capital und Kreditlinien

- •

Szenarien zu M&A, Refinanzierung, Zinsänderungen und Covenant-Tests

- •

Operatives Geschäft und Finanzierung in einem Modell zusammenführen: Offene Posten (Forderungen/Verbindlichkeiten), Löhne, Steuern, Capex einerseits; Zinsen, Tilgungen, Covenants und Kreditliniennutzung andererseits.

- •

Eine intuitive Benutzeroberfläche und flexible Workflows bieten, damit unterschiedliche Teamstrukturen (Konzern-Treasury, lokale Finanzleiter, Controlling) effizient zusammenarbeiten können.

Wenn Sie für jede Sonderauswertung wieder auf Excel ausweichen müssen, passt die Lösung funktional nicht.

2. Integration, Technik und Sicherheit

Ohne belastbare Integration gibt es keine verlässlichen Cashflow-Daten. Für deutsche mittelständische, häufig international tätige Unternehmensgruppen ist es zentral, dass ERP- und Buchhaltungssysteme (z. B. SAP, Microsoft Dynamics, DATEV, Sage) sowie alle relevanten Bankverbindungen (inkl. EBICS) sauber und standardisiert angebunden sind. Nur so wird eine echte Gruppenkonsolidierung über mehrere Gesellschaften, Währungen und Banken ermöglicht.

Genauso wichtig ist, dass die Plattform aktuelle Sicherheits- und Datenschutzanforderungen erfüllt: etwa Zertifizierungen wie ISO 27001, durchgängige Verschlüsselung sowie DSGVO-konformes Hosting in europäischen Rechenzentren – auch dann, wenn weltweit gearbeitet wird. Ergänzend dazu brauchen CFOs einen klar geregelten, deutsch- oder englischsprachigen Support, der im laufenden Tagesgeschäft erreichbar ist – nicht nur während der Einführung.

3. Budget, Skalierbarkeit und Vertragsrahmen

Für CFOs ist weniger der einzelne Lizenzpreis entscheidend als die Frage, wie sich die Gesamtkosten über mehrere Jahre entwickeln. Wichtig ist, dass das Preismodell Ihre Realität als Unternehmensgruppe abbildet: zusätzliche Gesellschaften, weitere Nutzer oder neue Module sollten sich sinnvoll abbilden lassen, ohne dass jedes Mal ein neues Projekt angestoßen werden muss.

Ebenso relevant sind Vertragslaufzeiten und Erweiterungsoptionen: Können Sie die Nutzung bei Wachstum der Gruppe ausbauen, ohne komplett neu verhandeln zu müssen? Und bleiben Sie handlungsfähig, falls sich Ihre Struktur oder Systemlandschaft ändert?

Die Cash Flow Management Software sollte fachlich und kommerziell mit Ihrem Unternehmen mitwachsen – statt im Wachstum zur starren Kosten- und Vertragsfalle zu werden.

4. Partnerschaft und Reputation

Schließlich zählt, ob der Anbieter als langfristiger Partner taugt:

- •

nachweisliche Erfahrung im gehobenen Mittelstand und mit Unternehmensgruppen

- •

finanzielle Stabilität und klare Roadmap für die Weiterentwicklung des Produkts

- •

kompetente, möglichst lokale Ansprechpartner für Presales, Implementierung und laufenden Betrieb

Kurz: Wählen Sie nicht einfach irgendeine Software, sondern ein Setup, dem Sie Ihre Steuerung von Liquidität und Verschuldung auch in kritischen Phasen anvertrauen können.

5. Reporting und Stakeholder-Anforderungen

Die Lösung sollte Berichte für Geschäftsführung, Banken und Investoren mit minimalem manuellen Aufwand ermöglichen. Wichtige Kennzahlen wie Nettofinanzverschuldung, Liquiditätsreichweite, Covenant-Puffer oder DSO/DPO sollten auf Knopfdruck verfügbar sein, damit Ad-hoc-Anfragen von Stakeholdern schnell und verlässlich beantwortet werden können.

Vergleich: Die 9 wichtigsten Cash Flow Management Lösungen im Überblick

Im Mid-Market-Umfeld gibt es eine Reihe von Lösungen, die Liquiditäts- und Cashflow-Steuerung adressieren – von spezialisierten Cash Flow Management Lösungen bis hin zu umfassenden Treasury-Systemen. Die folgende Übersicht zeigt, welche Funktionen diese Lösungen abdecken, welche Vorteile sie bieten und für welche Unternehmensprofile sie typischerweise geeignet sind.

Die Auflistung stellt kein klassisches Ranking, sondern eine orientierende Marktübersicht dar. Welche Software für Ihr Unternehmen sinnvoll ist, hängt maßgeblich von Ihrer Struktur (Einzelgesellschaft vs. Gruppe), Ihrer Systemlandschaft und Ihrem Steuerungsanspruch ab.

Software | Features | Vorteile | Zielgruppe |

|---|---|---|---|

Agicap | Tagesaktuelle Konzernliquidität, Cashflow-Planung mit automatisierten Multi-Source-Forecasts (ERP, Banken, GuV, Budgets), rollierende 13‑Wochen-Planung inkl. Szenarien / Stresstests, Soll-Ist-Abweichungsanalysen & aktualisierte Prognose, Net Cash / Net Debt- und Schuldenmanagement. | Spezialisierte Cash Flow Management Software für den Mid-Market, starke Multi-Entity-Konsolidierung, intuitive Cloud-Oberfläche, schnelle Einführung, Fokus auf Cashflow-Steuerung statt „schwerem“ Treasury | Wachstumsstarke Unternehmen & Mid-Market-Gruppen (mehrere Gesellschaften, Banken, Währungen) |

Sage XRT | Liquiditätsplanung, Treasury-Management, Zahlungsverkehrssteuerung, Cash-Position, Szenarien | In Sage-Finanzlandschaft eingebettet, sinnvoll für Unternehmen mit starker Sage-Ausrichtung und Bedarf an Treasury-Funktionen | Mittelgroße und größere Unternehmen, v. a. mit Sage-ERP-Landschaft |

Coupa Treasury | Liquiditäts- und Treasury-Management, Szenarioplanung, Cash Pooling, Integration in Spend- und Procure-to-Pay-Prozesse | Verknüpft Ausgaben- und Einkaufssteuerung mit Treasury/Cashflow, geeignet für globale Multi-Standort- und Multi-Gesellschaftsstrukturen | Größere, international tätige Unternehmen mit komplexem Einkaufs- und Finanzvolumen |

TIS | Zentralisierung und Automatisierung des weltweiten Zahlungsverkehrs, Multibank-Anbindung, Liquiditätsberichte in Echtzeit | Etablierter Payment Hub mit Fokus auf Sicherheit, Compliance und Freigabeprozesse; starke Multibank-Plattform, besonders für komplexen Zahlungsverkehr | Größere Mittelständler & Konzerne mit hohem Zahlungsverkehrsvolumen |

Nomentia | Liquiditätsplanung & Prognosen, Zahlungsverkehr, Bankkontenverwaltung, ergänzende Treasury-Module | Modulare, in Europa verbreitete Treasury-Lösung, ausgelegt auf mehrere Gesellschaften und Währungen, flexibel ausbaubar | Gehobener Mittelstand & Großunternehmen mit internationaler Struktur |

Tidely | Cashflow-Übersicht, einfache Prognosen, Szenariosimulation, visuelle Dashboards | Nutzerfreundlich, schnelles Onboarding, Fokus auf Visualisierung; gut für einfachere Strukturen, weniger Tiefe bei komplexen Gruppen-Setups | Kleine Unternehmen & klassische KMU |

Finban | Automatisierte Cashflow-Berechnungen, Budgetierung, einfache Szenarien, Visualisierung von Cashflows | Strukturierte Ablösung von Excel, hoher Automatisierungsgrad und Visualisierung; geeignet für Unternehmen mit überschaubarer Komplexität | KMU mit Bedarf an digitalisierter Liquiditätsplanung |

SAP Cash Management | Cash- & Liquiditätsmanagement im SAP S/4HANA-Umfeld, Cashflow-Planung, Bankkontenverwaltung, Cash Pooling | Tief in SAP-Finanzprozesse integriert, Nutzung von Echtzeitdaten aus SAP, erweiterbar um umfassende Treasury-Funktionen, hohe Skalierbarkeit | Konzerne & große, SAP-zentrierte Unternehmensgruppen |

Kyriba | Liquiditätsmanagement, Cashflow-Prognosen, Risiko-Management (z. B. Währungs-/Zinsrisiken), Working-Capital-Programme | Umfassende, globale Treasury-Suite mit sehr breitem Funktionsumfang; geeignet für komplexe, international aufgestellte Konzerne | Internationale Großunternehmen & sehr große Mittelständler |

Die wichtigsten Lösungen im Profil

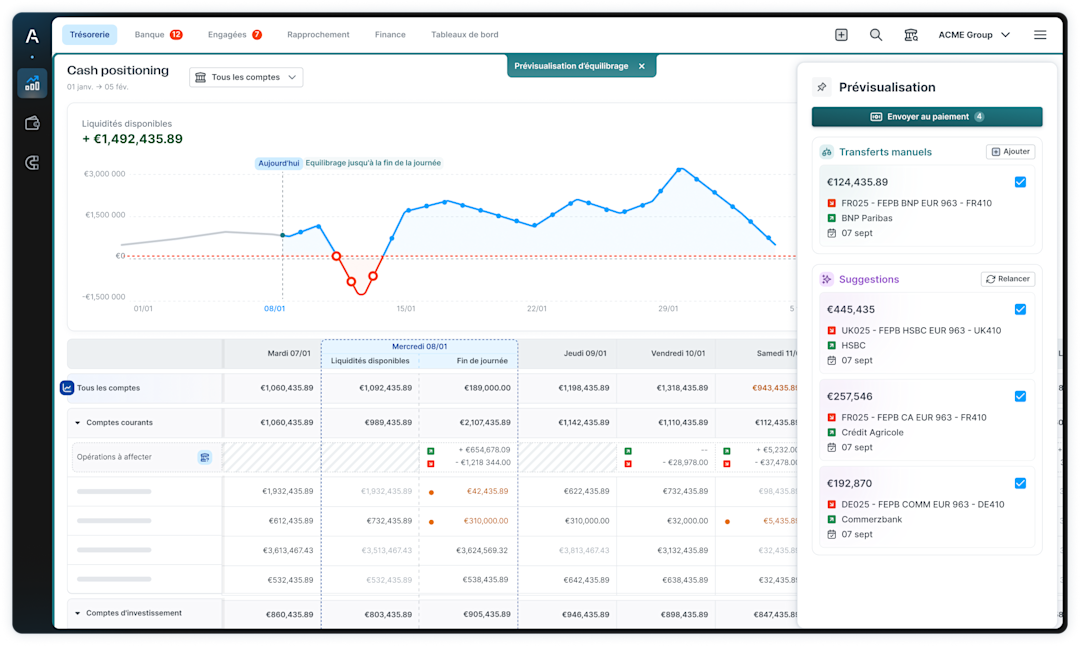

Agicap

Agicap ist eine eigenständige Cash Flow Management Software für wachstumsstarke Unternehmensgruppen mit mehreren Gesellschaften, Banken und Währungen. Die Plattform konsolidiert Bankstände, GuV-Daten, Budgets, Schulden und Investitionen zu einer gruppenweiten Liquiditätssicht und erstellt daraus automatisierte, rollierende Liquiditätsprognosen mit Fokus auf die 13‑Wochen-Planung – ergänzt um mittelfristige Projektionen.

CFOs und Treasurer können auf Basis integrierter ERP-/Bankdaten Szenarien und Stresstests (z. B. M&A, Refinanzierung, Zahlungsverzug, Kostenanstieg) modellieren, Soll-Ist-Abweichungen analysieren und eine aktualisierte Prognose anstoßen. Ergänzend bietet Agicap Funktionen für Schulden- und konzerninterne Finanzierungssteuerung (Net Cash / Net Debt, Bankdarlehen, interne Darlehen) sowie Module für Working-Capital-Optimierung und AR/AP-Automatisierung.

Im Hinblick auf Datensicherheit und Datenschutz setzt Agicap auf eine DSGVO‑konforme Infrastruktur mit Hosting in der Google Cloud Platform auf europäischen Servern. Die Daten werden mit banküblichen Verfahren verschlüsselt, der Zugriff ist streng reglementiert und kann optional durch Zwei‑Faktor‑Authentifizierung (2FA) zusätzlich abgesichert werden. Das von Agicap implementierte Informationssicherheitsmanagementsystem ist zudem nach ISO 27001 zertifiziert.

Für wen lohnt sich Agicap?

Agicap richtet sich an mittelständische Unternehmensgruppen, häufig international tätig, die eine spezialisierte Cashflow-Management-Software suchen – als schlanke, schnell implementierbare Alternative zu komplexen Treasury-Suiten.

Sage XRT

Sage XRT ist eine spezialisierte Lösung für Liquiditäts- und Treasury-Management innerhalb des Sage-Portfolios. Im Gegensatz zu klassischen Buchhaltungsmodulen konzentriert sich Sage XRT auf die zentrale Verwaltung von Zahlungsströmen, die Steuerung der Unternehmensliquidität und die Automatisierung finanzieller Prozesse – insbesondere für mittelständische und größere Unternehmen.

Die Software verbindet sich direkt mit den Bankkonten des Unternehmens, ruft automatisch Transaktionen ab und ermöglicht so eine nahezu Echtzeitansicht der aktuellen Liquidität. Auch mehrere Konten und Gesellschaften können konsolidiert dargestellt werden. Dies erleichtert ein transparentes und aktuelles Liquiditätsmanagement.

Zusätzlich bietet Sage XRT umfangreiche Prognose- und Szenarienfunktionen. Finanzverantwortliche können Planungen auf Basis interner Daten wie Angeboten, Rechnungen oder ERP-Informationen erstellen und verschiedene Entwicklungen simulieren. So lassen sich fundierte Entscheidungen treffen und finanzielle Risiken frühzeitig erkennen.

Finban

Finban ist eine Software für Liquiditätsplanung, die es Unternehmen ermöglicht, ihre finanziellen Daten effizient zu digitalisieren und zu verwalten. Die Software bietet eine einfachere Alternative zu manuellen Systemen wie Excel, besonders bei der Integration in andere Finanzsysteme. Ihr Hauptvorteil liegt in der präzisen und zuverlässigen Aufbereitung sämtlicher Cashflows für fundierte(re) Finanzentscheidungen.

Ein Schlüsselelement von Finban ist die sichere Datenverwaltung auf AWS-Servern in Europa, die Datenschutz gemäß DSGVO gewährleistet. Die Server entsprechen den Industriestandards ISO/IEC 27001:2013 und NIST SP 800-53, was eine hohe Datensicherheit und -integrität sicherstellt. Dieses Feature ist besonders für Unternehmen wichtig, die Wert auf Datenschutz und Sicherheit legen.

Finban ermöglicht es Unternehmen, ihre Liquiditätsplanung hürdenloser zu gestalten. Durch die Bereitstellung aktueller und genauer Finanzinformationen unterstützt das Softwareunternehmen dabei, ihre Liquidität besser zu managen.

SAP Cash Management

SAP S/4HANA Cloud für Cash Management bietet Unternehmen eine genaue und Echtzeit-Übersicht über ihre Cash-Positionen und -Prognosen. Die Lösung zentralisiert das Management von Bankkonten und Cashflows und ermöglicht den Zugriff auf Liquiditätspositionen und -prognosen basierend auf Kriterien wie Währung, Unternehmen, Bank und Konto.

Die Software bietet umfassende Funktionen in den Bereichen Cash- und Liquiditätsmanagement sowie Cashflow-Prognose und -Planung. Benutzer:innen können ihre aktuellen Cash-Positionen mit integrierter Bankanbindung und kurzfristigen Cash-Prognosen generieren. Außerdem können Sie tatsächliche Cashflows analysieren und mittelfristige Liquiditätstrends prognostizieren.

Ebenso unterstützt SAP Banktransfers, Investitionen und Darlehen, erstellt Cashflow-Memodatensätze für erwartete Ereignisse und automatisiert das Cash Pooling. SAP S/4HANA Cloud für Cash Management ist als Software-as-a-Service (SaaS) in der Cloud verfügbar, wodurch Unternehmen auf die Software von jedem Webbrowser aus zugreifen können.

Tidely

Tidely ist wie Agicap eine klassische Cashflow-Management-Software, die Unternehmen dabei unterstützt, Echtzeiteinblicke in ihre Cashflow-Positionen zu erhalten und die Liquidität zu handhaben. Die Software bietet ein Dashboard, das einen Überblick über Kontostände, Einnahmen, Ausgaben und Cashflow-Prognosen ermöglicht.

Eine Besonderheit von Tidely ist die automatische Kategorisierung von Transaktionen, die sämtliche Umsätze automatisch in passende Kategorien sortiert. Basierend auf historischen Transaktionen und geplanten zukünftigen Zahlungen erstellt Tidely Prognosen. Die App bietet insgesamt fortschrittliche Liquiditätsmanagement- und Analysewerkzeuge, mit denen Benutzer:innen ihre Cash-Positionen optimieren, Trends erkennen und datengesteuerte Geschäftsentscheidungen treffen können.

Mit Tidely können Sie zudem Szenarioanalysen durchführen. Dank dieser Funktionen können Benutzer:innen den Einfluss verschiedener Szenarien auf die Liquidität ihres Unternehmens testen und so fundierte Entscheidungen über Investitionen, Ausgaben und andere finanzielle Angelegenheiten treffen.

Finway

Finway ist eine Software zur Finanzverwaltung, die speziell für KMU entwickelt wurde. Sie fokussiert sich auf die Automatisierung und Digitalisierung von Prozessen wie der Rechnungsgenehmigung und der vorbereitenden Buchhaltung. Dies erleichtert die tägliche Finanzarbeit durch effektive, regelbasierte Workflows.

Die Plattform bietet umfangreiche Funktionen für die Reisekostenverwaltung und die Ausgabenerstattung. Ein wichtiger Bestandteil ist die Integration mit DATEV und die Möglichkeit, Bankkonten direkt anzubinden. Dadurch werden die Buchhaltung und die Zahlungsabwicklung erheblich vereinfacht.

Finway zeichnet sich durch seine Einfachheit, verglichen mit beispielsweise SAP, aus. Die Software wird von Unternehmen verschiedener Branchen genutzt, da sie das Ausgabenmanagement und die strategische Finanzplanung erleichtert und so zur Optimierung der Geschäftsprozesse beiträgt.

Coupa Treasury

Coupa ist eine cloudbasierte Plattform für Ausgabenmanagement und Cashflow-Steuerung, die weltweit von großen Unternehmen genutzt wird. Sie deckt den gesamten Procure-to-Pay-Prozess ab und ermöglicht eine durchgängig automatisierte Rechnungs- und Zahlungsabwicklung sowie Echtzeit-Liquiditätsprognosen.

Zu den Kernfunktionen zählen die Überwachung und Steuerung aller Ausgaben, Spend Analytics, automatisierte Workflows zur Rechnungsbearbeitung, Integration mit führenden ERP-Systemen (z. B. SAP und Oracle) sowie Compliance-Tools. Die detaillierten Analysefunktionen geben Unternehmen eine fundierte Basis für die Steuerung der Kosten und der Unternehmensliquidität.

Coupa ist besonders geeignet für Unternehmen, die weltweit tätig sind und ein Höchstmaß an Transparenz und Automatisierung im Finanzbereich anstreben.

TIS – Treasury Intelligence Solutions

TIS ist eine cloudbasierte Treasury-Plattform, die insbesondere für größere Mittelständler und internationale Konzerne entwickelt wurde. Der Fokus liegt auf der Zentralisierung, Automatisierung und Kontrolle des Zahlungsverkehrs über alle Bankbeziehungen hinweg.

TIS ermöglicht einen Echtzeit-Überblick über alle globalen Cashflows, integriert Multibank-Kommunikation, automatisierte Workflows für Zahlungsfreigaben und bietet umfassende Compliance-Funktionen. Eine besondere Stärke ist die zertifizierte Integration mit SAP und die Einbindung verschiedener Bankinstitute in einer Plattform.

TIS eignet sich besonders für Unternehmen mit hoher Komplexität im internationalen Zahlungsverkehr, die höchste Anforderungen an Sicherheit und Effizienz stellen.

Nomentia

Nomentia ist eine modulare, europäische Cash- und Treasury-Management-Lösung, konzipiert für den gehobenen Mittelstand und Großunternehmen mit internationalen Bankbeziehungen. Im Fokus stehen die zentrale Verwaltung aller Bankkonten, Liquiditätsprognosen und der automatisierte Zahlungsverkehr.

Die Plattform bietet umfassende Funktionen für Liquiditätsplanung, Szenarioanalysen, Multibank-Connectivity sowie automatisierte Prozesse zur sicheren Zahlungsfreigabe. Sie integriert sich flexibel mit ERP-Systemen wie SAP und Oracle.

Nomentia eignet sich vor allem für Unternehmen, die eine skalierbare Lösung für dezentrale Strukturen und internationale Zahlungsströme benötigen und dabei besonderen Wert auf Compliance und Benutzerfreundlichkeit legen.

Warum sich Agicap als Cash Flow Management Software für Mid-Market-Gruppen lohnt

Gerade mittelständische und wachstumsstarke Unternehmen brauchen schnelle, verlässliche Einblicke in ihre Liquidität – ohne monatelange Implementierung oder teure IT-Ressourcen. Agicap ist speziell auf die Bedürfnisse dieser Unternehmen zugeschnitten.

Hinweis: Eine Agicap-Studie legt offen, dass 33 % der CFOs im deutschen Mittelstand mit unzuverlässigen Cashflow-Prognosen arbeiten. Doch ein Blindflug kann existenziell bedrohlich sein.

Agicap vs. klassische Treasury-/Corporate-Lösungen

Im Vergleich zu Lösungen wie Kyriba, Nomentia, SAP, Sage XRT, Coupa Treasury oder TIS bietet Agicap vor allem:

- •

Schnellere Einführung: Cloud-Lösung mit vordefinierten Standards; viele Kunden erreichen einen Go‑Live in wenigen Monaten. Klassische TMS benötigen – je nach Umfang und Customizing – oft deutlich längere Projektlaufzeiten.

- •

Konzernweite Liquidität in Echtzeit: Zentrale Sicht auf alle Gesellschaften, Konten und Währungen inkl. Net Cash / Net Debt, mit Drilldown bis auf Konto- oder Projektebene. Die Aktualität der Daten hängt von den angebundenen Banken und Systemen ab (API vs. EBICS etc.).

- •

Hohe Nutzerakzeptanz: Intuitive Cloud-Oberfläche, die nicht nur Treasury, sondern auch lokale Finanzleiter und Controlling produktiv nutzen können.

- •

Starke Integration, wenig manueller Aufwand: Standard-Anbindungen an gängige ERP-/Buchhaltungssysteme (z. B. SAP, Dynamics, DATEV, Sage) und Banken ermöglichen weitgehend automatisierte Datenflüsse. Der manuelle Aufwand sinkt insbesondere nach der initialen Einrichtung und dem Mapping.

- •

Mid-Market-orientiertes Modell: Fokus auf die Funktionen, die CFOs im gehobenen Mittelstand wirklich benötigen – ohne überdimensionierte, teure Modulpakete.

Agicap vs. neue KMU-Cashflow-Tools

Gegenüber eher einfach gehaltenen KMU-Cashflow-Tools (z. B. Tidely, Finban) hebt sich Agicap vor allem durch die Tiefe der Steuerung und die Eignung für Gruppen ab:

- •

Mehr Tiefe im Forecasting: Rollierende 13‑Wochen-Planung, mittelfristige Projektionen und „Was‑wäre‑wenn“-Szenarien (z. B. zu Umsatz, Zahlungszielen, Investitionen, M&A, Kreditlinien oder Factoring) mit Blick auf Kennzahlen wie Net Cash / Net Debt und Covenants.

- •

Echte Gruppentauglichkeit – Auslegung für Unternehmensgruppen statt nur Einzelfirmen:

- mehrere Gesellschaften, Standorte und Währungen

- konsolidierte Auswertungen über alle Banken

- Abbildung interner Finanzierungen und – je nach Setup – Cash-Pooling-Strukturen.- •

Integrierte Cash-Workflows – Verknüpfung von Liquiditätsplanung mit operativen Finanzprozessen:

- Nutzung von ERP-/Buchhaltungsdaten (z. B. GuV, offene Posten) für den Forecast

- Unterstützung von AR/AP-Prozessen wie Mahnwesen und Zahlungsinitiierung.

Kundenstimme: So setzt Scheppach Agicap für seine Liquidität ein

Die Erfahrung, welche Entlastung der Umstieg zu Agicap beim Cashflow Management mit sich bringt, machte das bayerische Produktions- und Handelsunternehmen Scheppach. In der Vergangenheit wurde es zur Herausforderung, den Überblick über die Liquidität und die Geldströme zu bewahren – insbesondere nach einem starken Wachstum und der manuellen Aggregation von 30 Bankkonten von sieben Banken in drei Ländern. Doch mit dem Wechsel zu Agicap änderte sich das, wie Peter Konz, Leiter Finanzwesen bei Scheppach, feststellte: „Mit Agicap haben wir eine State-of-the-Art-Lösung gefunden, die uns rund um das Cash Management perfekt unterstützt."

Zudem wurde das Finanzteam entlastet: „Agicap hat generell viele Verbesserungen für uns im “täglichen Doing” mitgebracht. Dazu gehören vor allem eine Zeitersparnis bei unseren Mitarbeitern von bis zu zwei Stunden pro Tag, die reduzierte Fehleranfälligkeit sowie die Kategorisierung unserer Transaktionen, wo wir mittlerweile 90 % direkt automatisiert auf unsere Ausgabenkategorien legen können. "

Fazit: Welche Cash Flow Management Software ist für den Mid-Market die richtige?

Für mittelständische Unternehmensgruppen und Private-Equity-beteiligte Unternehmen reicht eine einfache Liquiditätsübersicht längst nicht mehr aus. Gefragt ist eine Cash Flow Management Software, die:

- •

gruppenweite Transparenz über alle Konten, Gesellschaften und Währungen schafft

- •

Net Cash / Net Debt einschließlich konzerninterner Finanzierungen zuverlässig steuert

- •

rollierende Prognosen (4/13 Wochen, 6 Monate, Jahresende) mit verschiedenen Szenarien und Stresstests verbindet

- •

Working Capital messbar verbessert (DSO/DPO, Altersstrukturanalysen, Effizienz im Forderungsmanagement)

- •

das Reporting an Management, Banken und Investoren beschleunigt

Agicap adressiert genau diese Anforderungen des Mid-Markets:

- •

spezieller Fokus auf Cash Flow Management statt rein generischem Treasury

- •

Eignung für mehrere Gesellschaften, Banken und Währungen

- •

fortgeschrittene Prognosen und Szenariomöglichkeiten (insbesondere 13‑Wochen-Planung)

- •

Integration von Schulden, internen Darlehen und Investitionen in die Liquiditätsplanung

- •

intuitive Cloud-Plattform mit schneller Einführung und hoher Benutzerakzeptanz

Nächster Schritt: Wenn Sie sehen möchten, wie Agicap in Ihrer konkreten Gruppenstruktur funktioniert, buchen Sie eine Demo mit unserem Team und lassen Sie sich live zeigen, wie sich Ihre Bank-, ERP- und Forecast-Daten in einer zentralen Cashflow-Steuerungsplattform zusammenführen lassen.

FAQ - Häufige Fragen zur Cashflow-Management-Software

Wie funktioniert Cashflow-Management?

Cashflow-Management umfasst den gesamten Prozess, Liquidität aktiv zu steuern, statt nur Kontostände zu beobachten. Typische Schritte sind:

Datenerfassung & Konsolidierung: Ein- und Auszahlungen aus ERP, Buchhaltung und Banken werden zentral zusammengeführt – idealerweise automatisiert.

Forecasting: Auf Basis dieser Daten werden rollierende Liquiditätsprognosen (z. B. 4/13 Wochen, 6–12 Monate) erstellt.

Verschiedene Szenarien und Stresstests: Es werden „Was-wäre-wenn“-Szenarien (M&A, Refinanzierung, Zahlungsverzug, Kostenanstieg etc.) durchgespielt.

Steuerung & Reporting: Entscheidungen zu Kreditlinien, Investitionen, Dividenden oder Kostenanpassungen werden getroffen und gegenüber Management, Banken und Investoren berichtet.

Eine spezialisierte Cash Flow Management Software automatisiert diese Schritte weitgehend und macht sie für Unternehmensgruppen skalierbar.

Was ist der Nutzen einer Cashflow-Management-Software?

Eine Cashflow Management Software dient dazu, dass Unternehmen jederzeit einen Überblick über ihre ein- und ausgehenden Geldströme haben. So können Liquiditätsengpässe frühzeitig identifiziert werden. Das verschafft Verantwortlichen Zeit, um noch rechtzeitig Maßnahmen zu ergreifen, damit der Engpass entweder gar nicht erst entsteht oder abgeschwächt werden kann.

Was sind die Funktionen einer Cashflow-Management-Software?

Die Grundfunktion einer Cashflow-Management-Software ist die Überwachung und Aufbereitung der ein- und ausgehenden Geldströme, damit Unternehmen immer einen aktuellen Überblick über die Liquidität haben und sehen, wie sich diese in den nächsten Monaten entwickeln könnte.

Spezielle Cashflow Management Softwares wie Agicap, Tidely oder Finban bieten darüber hinaus noch einen höheren Funktionsumfang, zum Beispiel die Szenarienplanung, mit der ausgehend von der Hauptplanung die Simulation von verschiedenen Situationen möglich ist.

Eine Software, die speziell für das Cashflow Management konzipiert wurde, bietet Unternehmen deshalb eine noch höhere Planungsgenauigkeit, was ihre Liquidität betrifft.

Was ist der Unterschied zwischen einer Cashflow-Management-Software, einer Liquiditätsplanungs-Software und einer Cashflow-Forecast-Software?

Die Begriffe Cashflow-Management-, Liquiditätsplanungs- und Cashflow-Forecast-Software werden oft synonym verwendet, unterscheiden sich aber leicht im Fokus.

- •

Cashflow-Management-Tools helfen dabei, Zahlungsströme aktiv zu steuern und zu optimieren, inklusive Forderungsmanagement und Zahlungsmanagement.

- •

Eine Liquiditätsplanungs-Software konzentriert sich darauf, die Zahlungsfähigkeit des Unternehmens sicherzustellen und Engpässe frühzeitig zu erkennen.

- •

Eine Cashflow-Forecast-Software legt den Schwerpunkt auf die Prognose zukünftiger Zahlungsströme, oft mit Szenarien und Was-wäre-wenn-Analysen.

Im Grunde verfolgen aber alle das Ziel, die Liquidität transparent und planbar zu machen.

Wie unterscheidet sich eine Cashflow-Management-Software von einer Finanzplanungs-Software?

Eine Finanzplanungs-Software ist eine Suite, die sehr viele Funktionen aus unterschiedlichen Bereichen des Finanzmanagements bietet wie beispielsweise Buchhaltung, Lohnabrechnung, Rechnungsmanagement, Liquiditätsmanagement und so weiter. Eine Cashflow-Management-Software dagegen fokussiert sich lediglich auf das Liquiditätsmanagement und die damit zusammenhängenden Prozesse.

Während eine Finanzplanungs-Software also ein Cashflow-Management-Tool enthalten kann (und es in der Regel auch tut), beinhaltet eine reine Cashflow-Management-Software häufig keine weiteren Funktionen aus anderen Finanzmanagementbereichen.

Viele Unternehmen, die Cashflow-Management-Software anbieten, gewähren potenzieller neuer Kundschaft eine kostenlose Testphase, in welcher die verschiedenen Funktionen für einen bestimmten Zeitraum kostenlos getestet werden können.

Welche Cash-Management-Systeme gibt es?

Grob lassen sich vier Kategorien unterscheiden:

- •

spezialisierte Cash Flow Management Software für den Mid-Market (z. B. Agicap) mit Fokus auf gruppenweite Liquiditätsplanung und Forecasting

- •

umfassende Treasury-/Cash-Management-Suiten (z. B. SAP, Kyriba, Nomentia, TIS, Coupa Treasury) für große, international komplexe Unternehmen

- •

einfachere Cashflow-Tools für KMU (z. B. Tidely, Finban) mit Fokus auf Basis-Transparenz und einfache Prognosen

- •

ERP-nahe Module (z. B. SAP Cash Management), die Cash- und Liquiditätsthemen direkt aus dem ERP heraus abbilden

Welche Kategorie passt, hängt von der Unternehmensstruktur (Einzelgesellschaft vs. Gruppe), Komplexität und Steuerungsanspruch ab.

Was ist der Unterschied zwischen Cashflow und Free Cashflow?

Der Cashflow beschreibt die gesamten Zahlungsströme eines Unternehmens in einem Zeitraum (Einzahlungen minus Auszahlungen), oft unterteilt in operativen, Investitions- und Finanzierungs-Cashflow.

Der Free Cashflow ist der Teil des operativen Cashflows, der nach Abzug der notwendigen Investitionen (Capex) übrig bleibt und zur Schuldentilgung, Ausschüttung oder weiteren Investitionen frei verfügbar ist – also der „wirklich verfügbare“ Finanzspielraum.