Forecasting-Software 2026: Welche Tools Unternehmen wirklich brauchen

In Zeiten volatiler Märkte und steigender Finanzierungskosten wird Business-Forecasting-Software zum unverzichtbaren Steuerungsinstrument für den Mittelstand. Wer Cashflows, Umsätze oder Bestände zuverlässig prognostizieren will, stößt mit Excel schnell an Grenzen – besonders wenn Daten aus mehreren Gesellschaften zusammenlaufen und eine benutzerfreundliche Oberfläche fehlt.

Dieser Artikel bietet einen strukturierten Überblick über Forecasting-Lösungen mit Schwerpunkt auf Finanzen und Liquidität für Deutschland. Die vorgestellten Tools ermöglichen fundierte Entscheidungen durch automatisierte Datenintegration, KI-gestützte Prognosemodelle und Flexibilität, um auf Marktveränderungen schnell zu reagieren.

Was versteht man unter Forecasting-Software? Definition, Budgeting & Einsatzbereiche

Forecasting-Software umfasst spezialisierte Lösungen zur Vorhersage zukünftiger Entwicklungen auf Basis historischer Daten und definierter Annahmen. Sie reduziert Unsicherheiten und ermöglicht datenbasierte Entscheidungen im Unternehmenskontext, wobei Budgetierung ein zentraler Anwendungsbereich ist.

Finanzen (Cashflow, Liquidität, Budget, GuV/Bilanz)

Im Finanzbereich unterstützt eine spezialisierte Management-Software bei Cashflow- und Liquiditätsprognosen in verschiedenen Zeithorizonten sowie bei der Budgetierung von GuV und Bilanz. Sie ermöglicht Szenarioanalysen zu Zinsänderungen oder Investitionsvorhaben.

Vertrieb (Umsatz- und Pipeline-Forecasts / Sales Forecasting)

Im Vertrieb dient eine Forecasting-Software zur Prognose von Umsätzen auf Basis von Pipeline- und CRM-Daten sowie zur Messung der Forecast-Genauigkeit pro Team oder Region.

Supply Chain & Einkauf (Absatz- und Bestandsplanung)

In Einkauf und Logistik werden Absatzprognosen mit Bestands- und Nachschubplanung verknüpft. Dabei können auch externe Datenquellen wie Lieferantendaten und Wirtschaftstrends einfließen, um die Lieferfähigkeit zu sichern und Bestände zu optimieren.

Unternehmensplanung (integrierte Planung / EPM)

Auf Unternehmensebene verbindet die Forecasting-Software als Teil von EPM-Suites GuV, Bilanz und Cashflow zu einer integrierten Finanzplanung über gemeinsame Treibermodelle.

Forecasting-Software vs. spezialisierte Prognosesoftware für Finanzen: Wann KI-Forecasts wirklich nötig sind

Im deutschsprachigen Raum wird häufig unterschieden zwischen:

- •

Allgemeiner Forecasting-Software – meist für Business-Forecasting mit Vertrieb, Absatz, Planung

- •

Spezialisierter Prognosesoftware für Finanzen – fokussiert auf Cashflow, Liquidität, Working Capital

Wann reicht eine „allgemeine" Forecasting-Lösung?

Allgemeine Lösungen mit intuitiver Benutzeroberfläche genügen, wenn der Schwerpunkt auf Umsatz-/Absatzplanung liegt, nur wenige Bankkonten vorhanden sind und Liquiditätsthemen eher auf Monats- oder Quartalsebene betrachtet werden. Typische Einsatzszenarien sind beispielsweise Vertriebsforecasts oderdie jährliche Budgetplanung.

Wann brauchen Sie spezialisierte Finanz-/Liquiditäts-Prognosesoftware?

Spezialisierte, oft KI‑gestützte Lösungen werden erforderlich, wenn tägliche Cash-Transparenz benötigt wird, Bankumsätze und ERP-Daten automatisiert einfließen sollen oder das Unternehmen stark wächst. Sie adressieren typische Pain Points im Mid-Market und lassen sich an individuelle Anforderungen anpassen.

FP&A-Forecasts vs. Cash-Management-Forecasts

FP&A verantwortet die langfristige Planung (12+ Monate) mit periodenabgrenzungsbasierter Methodik. Cash Management steuert die kurzfristige Liquidität mit tatsächlichen Cashflows (3–15 Tage). Beide ergänzen sich: FP&A gibt die strategische Richtung, Cash Management sichert die operative Umsetzbarkeit.

Auswahlkriterien: Die wichtigsten Forecast-Typen richtig bewerten

Schwerpunkt: Finanz-Forecasting oder „alles in einem"?

Definieren Sie Ihren konkreten Forecasting-Bedarf präzise. Für Mittelständler steht meist die Liquiditätsplanung im Zentrum, die potenzielle Risiken wie Zahlungsverzögerungen oder Umsatzschwankungen frühzeitig identifiziert und absichert.

Datenintegration & Automatisierung im Finanzbereich

Die Qualität der Forecasts hängt entscheidend davon ab, wie nahtlos Ihre Software Daten aus ERP-Systemen, Bankkonten und offenen Posten zusammenführt und auf dem neuesten Stand hält. Automatisierte Prozesse reduzieren Fehlerquellen und liefern tagesaktuelle Prognosen.

Forecast-Methoden & Szenarien

Im Finanzbereich sind pragmatische, nachvollziehbare Methoden gefragt, die schnelle Analyse verschiedener Szenarien ermöglichen. Entscheidend ist, wie effizient die Software konkrete Fragen zur Liquiditätsentwicklung, Zahlungsverzögerungen oder Investitionsauswirkungen beantwortet.

Aktuelle Risikoanalysen, wie das Allianz Risk Barometer 2026, unterstreichen diese Bedeutung: Neben Cyberrisiken zählen Betriebsunterbrechungen und Lieferkettenstörungen weltweit zu den Top‑3‑Geschäftsrisiken – und nur rund 3 % der befragten Unternehmen halten ihre Lieferketten für „sehr widerstandsfähig“. Solche Unterbrechungen wirken sich direkt auf Umsatz, Forderungen, Bestände und damit auch auf den Cashflow aus – ein klarer Fall für belastbare Szenario- und Liquiditäts-Forecasts.

Einsatz in unterschiedlichen Organisationen: Mid-Market vs. Konzern

Die ideale Lösung bietet die richtige Flexibilität für Ihre Unternehmensstruktur. Mittelständische Unternehmen profitieren von kurzen Einführungszeiten und geringer IT-Abhängigkeit, während Konzerne auf die Flexibilität integrierter Planungsprozesse angewiesen sind, um komplexe Strukturen abzubilden.

Die 9 besten Business-Forecasting-Softwares 2026 im Schnellvergleich (für Deutschland)

Wir haben neun Lösungen ausgewählt, die unterschiedliche Einsatzbereiche abdecken – mit einem klaren Schwerpunkt auf Finanz- und Cashflow-Forecasting im Mittelstand.

(Hinweis: Die Einordnung ist kein Ranking, sondern ein Marktüberblick. Welche Lösung für Ihr Unternehmen die beste Wahl ist, hängt von Geschäftsmodell, Struktur und Anforderungen ab.)

Software | Einsatzbereich(e) | Kurz-Features | Vorteile | Zielgruppe |

|---|---|---|---|---|

Agicap | Finanzen, Cashflow, Liquidität | All-in-One Cash- & Liquiditäts-Forecasting, Bank-/ERP-Anbindung, tagesgenaue Forecasts & Szenarien | Cashflow-Planung auf Basis von Zahlungsströmen statt nur auf Kontensalden, konsolidierte Übersicht über mehrere Konten und Gesellschaften, sehr schnelle Implementierung | Mid-Market-Unternehmen und Gruppen mit mehreren Gesellschaften und Bankbeziehungen |

Jedox | Unternehmensplanung, Finanzen, Vertrieb, Operations | EPM-Plattform für integrierte Planung, Budget, Forecasting | Integrierte Unternehmensplanung über Fachbereiche hinweg, flexible Modellierung | Mid-Market und Konzerne mit EPM-/BI-Fokus |

LucaNet | Finanzen, Konsolidierung, Forecasting | CPM-Lösung für Konzernabschlüsse, Konsolidierung und Finanzplanung | Ideal, wenn Konsolidierung und Abschlüsse im Zentrum stehen; verlässliche Planung auf Gruppenebene | Mid-Market- und Konzernstrukturen mit Konsolidierungsbedarf |

Remira | Absatz- und Bestands-Forecasting | KI-gestützte Absatz- und Lagerprognosen | Bessere Lieferfähigkeit bei gleichzeitig reduzierten Beständen, starke Integration in Wawi/ERP | Handel, Industrie, Retail |

Companyon | Controlling, Reporting, Ergebnis-Forecast | Controlling- und Reporting-Tool mit Ergebnisprognosen für KMU | Schneller Einstieg ins digitale Controlling, übersichtliche BWA- und Kennzahlenanalyse | Kleine und mittlere Unternehmen |

Workday | Enterprise-Planning (Finanzen, HR) | Integriertes Finanz- und HR-Management mit Planning- und Szenariofunktionen | Eignung für umfassende, konzernweite Planungsprozesse; enge Verknüpfung von Finance und HR | Größere Unternehmen und Konzerne |

Tidely | Liquiditäts- und Cashflow-Planung | Cloud-Lösung für Liquiditätsübersicht, OPOS-Anbindung, einfache Szenarien | Einstieg in digitale Liquiditätsplanung, solide Basisfunktionen für Cash-Forecasting | Breiter KMU-Fokus |

Anaplan | Connected Planning (Finanzen, Vertrieb, Supply Chain) | Plattform für multidimensionale Szenario- und Treibermodelle | Sehr leistungsfähig für komplexe, bereichsübergreifende Planungsmodelle | Große, komplexe Organisationen mit hohem Planungsbedarf |

HighRadius | KI-gestütztes Finanz-Forecasting, O2C, Treasury | Plattform für Order-to-Cash, Working-Capital-Optimierung, KI-Forecasts | Starke Automatisierung im Debitoren- und Treasury-Bereich, Fokus auf Working Capital | CFO-Bereich größerer Unternehmen mit hohem O2C-Volumen |

Die 9 Forecasting-Softwares im Detail

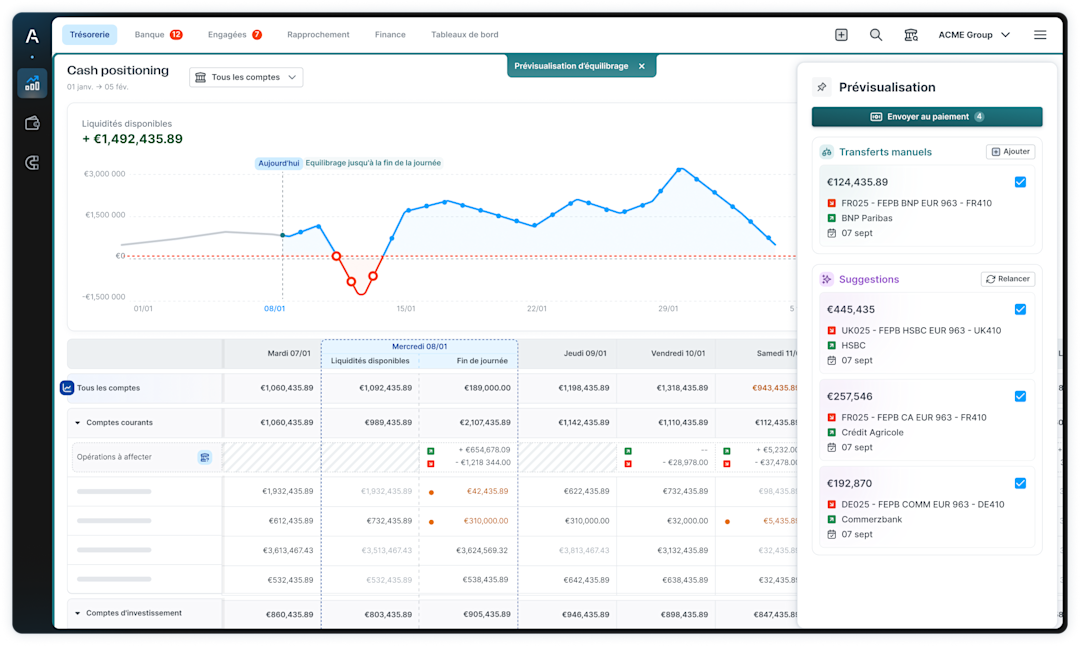

Agicap – Cashflow- und Liquiditäts-Forecasting für den Mid-Market

Agicap ist eine spezialisierte Forecasting-Software für Cashflow- und Liquidit�ätsplanung, entwickelt für mittelständische und Mid-Market-Unternehmen mit mehreren Banken, Konten und Gesellschaften. Im Zentrum steht eine zahlungsstrombasierte Steuerung der Liquidität – über alle Ein- und Auszahlungen hinweg – statt einer reinen Betrachtung von Kontosalden.

Wesentliche Funktionen im Finanzbereich:

- •

Multi-Bank-Integration mit täglichem Import der Kontobewegungen

- •

ERP-/Buchhaltungsanbindung (z. B. SAP, DATEV, myfactory)

- •

Automatische Kategorisierung von Zahlungsströmen und regelmäßige Abstimmung

- •

Direkte Cashflow-Forecasts (täglich, wöchentlich, monatlich) auf Basis von Ist-Daten und offenen Postent (OPOS)

- •

Szenarien („Was-wäre-wenn“) zu Zahlungsverzögerungen, Umsatzschwankungen oder Investitionen

- •

Multi-Entity-Fähigkeit inkl. gruppenweiter Sicht und Unterstützung von Cash Pooling

- •

Prognoselogik mit KI und Regelwerk: Kombination aus manueller Planung und KI‑gestützten, regelbasierten Forecasts zur Erhöhung der Prognosegenauigkeit

Agicap adressiert gezielt klassische Pain Points im Mid-Market – Datenchaos, hoher manueller Aufwand, fehlende Echtzeitsicht – und positioniert sich als fokussierte Forecasting-Software für den Finanzbereich, ohne den Overhead einer großen EPM-Suite. Zielbild: weg von Excel, hin zu einer zentralen, tagesaktuellen Cash- und Forecast-Plattform, die das Finanzteam selbst steuern kann.

Jedox – Unternehmensplanung und Finanz-Forecasting

Jedox ist eine Enterprise-Performance-Management-Lösung aus dem DACH-Raum und unterstützt integrierte Planung und Forecasting über Finanzen, Vertrieb und Operations hinweg. Typische Anwendungsfälle sind GuV-/Bilanz-/Cashflow-Planung, Budgetprozesse, Sales-Forecasts und Kostenstellenplanung.

Stärken liegen in der Modellierungsfreiheit und Integration verschiedener Fachbereiche. Für Unternehmen, die eine zentrale Plattform für Planung und Reporting suchen, kann Jedox eine passende EPM-Basis sein. Für reines Cash- und Liquiditäts-Forecasting ist es eher Teil eines größeren Planungs-Ökosystems als ein spezialisierter Treasury-Ansatz.

LucaNet – CPM und Finanz-Forecasting

LucaNet ist als CPM-System (Corporate Performance Management) insbesondere für Konzernkonsolidierung und Abschlüsse etabliert. Darauf aufbauend unterstützt die Lösung Finanzplanung und Forecasting, typischerweise auf konsolidierter Gruppenbasis (GuV, Bilanz, Cashflow).

Der Fokus liegt auf einem einheitlichen Datenpool für den Finanzbereich und standardisierten Konsolidierungslogiken. Für Unternehmensgruppen, in denen Abschluss- und Konsolidierungsthemen im Vordergrund stehen, kann LucaNet eine sinnvolle Basis für Finanz-Forecasts sein; für operative Cash- und Tagesliquidität ist meist eine ergänzende Speziallösung notwendig.

Remira – Absatz- und Bestands-Forecasting

Remira adressiert vor allem Absatz- und Bestandsplanung in Handel und Industrie. Die Software nutzt KI-gestützte Verfahren, um Absatzprognosen auf Artikel-/SKU-Ebene zu erstellen und daraus Bestellmengen, Sicherheitsbestände und Nachschubplanung abzuleiten.

Der unmittelbare Nutzen liegt in Lieferfähigkeit und Bestandsoptimierung; indirekt beeinflusst dies Working Capital und damit auch die finanzielle Steuerung. Aus CFO-Perspektive ist Remira daher eher ein operatives Supply-Chain-Tool mit Wirkung auf das Net Working Capital als ein Finanz-Forecasting-System.

Companyon – Controlling und Forecasting für KMU

Companyon richtet sich primär an kleine und mittlere Unternehmen, die ihr Controlling digitalisieren und erste Forecast-Strukturen etablieren möchten. Die Lösung kombiniert ein BWA- und Kennzahlen-Cockpit, einfache Ergebnisprognosen und automatisierte Berichte auf Basis von Buchhaltungsdaten.

Stärken sind die Benutzerfreundlichkeit und schnelle Implementierung. Für den gehobenen Mittelstand mit mehreren Gesellschaften und komplexen Cash-Strukturen kann Companyon ergänzend interessant sein; für gruppenweites Liquiditäts-Forecasting stoßen KMU-orientierte Controlling-Tools jedoch meist an ihre Grenzen.

Workday – Enterprise-Planning und -Forecasting

Workday ist eine umfassende Cloud-Plattform für Finanz- und Personalmanagement, in die auch Planungs- und Forecasting-Funktionen integriert sind. Neben Finanzbudgetierung und -prognosen unterstützt Workday insbesondere Workforce-Planning (FTE, Personalkosten) und konzernweite Szenarien.

Die Lösung richtet sich an größere Unternehmen und Konzerne mit hohen Anforderungen an Integration zwischen Finance und HR. Für klassische Mid-Market-Unternehmen mit dem Fokus auf Cash- und Liquiditätsplanung ist der Funktionsumfang häufig deutlich breiter als nötig.

Tidely – Liquiditäts- und Cashflow-Planung

Tidely ist – ähnlich wie Agicap – auf Liquiditätsplanung und Cashflow-Forecasting ausgerichtet, jedoch mit stärkerem Fokus auf KMU unterschiedlichster Größe. Die Lösung bietet eine Übersicht über Bankkonten, einfache Liquiditätsprognosen und Szenarien, basierend auf Bank- und OPOS-Daten.

Für Unternehmen, die ihre Liquiditätsplanung strukturieren und von Excel auf eine einfache Cloud-Lösung umsteigen möchten, kann Tidely ein geeigneter Einstieg sein. Für komplexere Mid-Market-Gruppenstrukturen mit mehreren Entities und Bankbeziehungen sind oft erweiterte Konsolidierungs- und Steuerungsfunktionen erforderlich.

Anaplan – Connected Planning & komplexe Szenarien

Anaplan ist eine Enterprise-Cloud-Plattform für Connected Planning, die bereichsübergreifende Planungs-, Budgetierungs- und Forecasting-Prozesse abbildet. Sie ermöglicht komplexe Treibermodelle und multidimensionale Szenarien über Finanzen, Vertrieb, Supply Chain und HR hinweg.

Die Stärken liegen in Flexibilität und Modellierungstiefe, insbesondere für global agierende Unternehmen mit hoher Planungs-Komplexität. Für reine Cash- und Liquiditätssteuerung im Mittelstand ist Anaplan in der Regel zu umfassend; hier steht die Rolle als zentrale EPM-Plattform im Vordergrund.

HighRadius – KI-gestütztes Finanz-Forecasting im CFO-Bereich

HighRadius bietet eine Plattform, die sich an das CFO-Office richtet und zentrale Prozesse wie Order-to-Cash und Treasury-Management unterstützt. Ein Schwerpunkt liegt auf der Nutzung von KI, etwa zur Prognose von Zahlungseingängen, zur Automatisierung im Forderungsmanagement und zur Optimierung des Working Capital.

Die Lösung ist vor allem für größere Unternehmen mit hohem O2C-Volumen und komplexen Treasury-Anforderungen relevant. Sie adressiert stärker Prozessautomatisierung und Working-Capital-Effizienz als klassisches, operatives Liquiditäts-Forecasting im Mid-Market-Sinn.

Welche Vorteile bietet Agicap gegenüber klassischer Forecasting-Software im Finanzbereich?

Fokus auf Mid-Market und Management-Software statt „Suite für alles"

Agicap ist speziell für mittelständische Gruppen mit mehreren Banken und Gesellschaften entwickelt. Im Zentrum stehen Cashflow- und Liquiditäts-Forecasts. Das reduziert Komplexität und Projektaufwand – und macht die Lösung beherrschbar für schlanke Finanzteams.

Zahlungsstrombasierte Planung mit Live-Daten statt statischer Salden

Agicap nutzt Echtzeit-Daten aus Banken und ERP-Systemen zur direkten Abbildung aller Ein- und Auszahlungen. So werden Liquiditätsengpässe frühzeitig erkennbar und Zahlungsströme gezielt steuerbar.

Integrierte Treasury-Plattform statt isolierter Forecast-Baustein

Agicap ist nicht nur ein Prognosemodul, sondern Teil einer Treasury-Management-Plattform: tagesaktuelle Cash-Positionen, 13‑Wochen‑Forecasts, Bank- und ERP-Integration sowie Intragruppen-Finanzierung greifen ineinander. Cashflow-Forecasts sind damit direkt mit Zahlungen, offenen Posten und Kreditlinien verknüpft – und werden zu einem operativen Steuerungsinstrument, nicht nur zu einer Excel-Ablöse.

Praxisbeispiel: Scheppach Group

Die Scheppach Group (430 Mio. € Umsatz, 600 Mitarbeitende, 4 Gesellschaften, 30 Bankkonten) stand vor der Herausforderung, ihr starkes Wachstum mit professioneller Liquiditätsplanung zu unterstützen. Mit Agicap wurden sämtliche Bankkonten und das ERP-System myfactory angebunden. Das Finanzteam verfügt heute über eine tagesaktuelle Cash-Position und standardisierte Forecasts, die auf die individuellen Anforderungen der Unternehmensgruppe zugeschnitten sind.

Ergebnisse:

- •

Über 90 % der Transaktionen werden automatisch kategorisiert

- •

Rund 1 FTE an manueller Arbeit eingespart

- •

Strukturierteres Cash- und Intragruppen-Finanzierungsmanagement

Zitat Peter Konz, Head of Finance:

„Meiner Meinung nach ist Agicap das ideale Tool für mittelständische Unternehmen, die maßgeschneiderte Lösungen und einen schnellen, intuitiven Überblick über ihre Liquidität benötigen."

Wie Sie die passende Forecasting-Software auswählen

Fünf zentrale Kriterien für die Auswahl:

Finanzen & Working Capital: Benötigen Sie spezialisierte Funktionen für Liquiditäts- und Working-Capital-Steuerung?

Systemintegration: Welche kritischen Datenquellen (ERP, Banken, CRM) müssen nahtlos angebunden werden?

Automatisierungsgrad: Wie viel manuelle Datenpflege können Sie durch automatisierte Forecasting-Prozesse reduzieren?

Szenariofähigkeit: Benötigen Sie robuste Simulationen für verschiedene Geschäftsentwicklungen?

Ressourcen & Budget: Welche Implementierungskapazität steht für eine fundierte Entscheidung zur Systemeinführung zur Verfügung?

Wenn Ihr Fokus auf Cashflow- und Liquiditäts-Forecasts im Mid-Market liegt, lohnt sich ein genauer Blick auf spezialisierte Lösungen wie Agicap. Vereinbaren Sie eine Demo, um zu sehen, wie Sie Ihre Liquiditätsplanung von Excel auf eine professionelle, automatisierte Plattform heben können.

FAQ zur Forecasting-Software

Welche Modelle werden für das Forecasting typischerweise verwendet?

In der Praxis kommen vor allem einfache Zeitreihenmethoden, treiberbasierte Modelle (z. B. Umsatz = Menge × Preis), manuelle Annahmen sowie zunehmend KI-/Machine‑Learning‑Ansätze zum Einsatz. Für Finanzentscheider im Mittelstand sind in der Regel robuste, nachvollziehbare Verfahren mit guter Szenario-Unterstützung wichtiger als hochkomplexe Statistikmodelle.

In welchen Unternehmensbereichen wird Forecasting-Software verwendet?

Forecasting-Software wird in Finanzen (Cashflow, Liquidität, GuV, Bilanz), Vertrieb (Umsatz-, Pipeline-Prognosen), Supply Chain (Absatz- und Bestandsplanung) sowie in der integrierten Unternehmensplanung eingesetzt.

Wann reicht Excel aus – und wann brauche ich spezialisierte Software?

Excel kann ausreichen bei überschaubaren Strukturen und groben Prognosen. Spezialisierte Software wird notwendig, wenn Daten aus mehreren Systemen konsolidiert werden müssen, tagesaktuelle Forecasts erforderlich sind und Fehlerrisiko sowie manueller Aufwand zu hoch werden.

Welche Software eignet sich für Cashflow- und Liquiditäts-Forecasts?

Für Cashflow- und Liquiditäts-Forecasts im Mittelstand eignen sich spezialisierte Lösungen wie Agicap (fokussiert auf Mid-Market mit starker Bank-/ERP-Integration) oder Tidely (KMU-Fokus) sowie Features in größeren EPM-Suites wie Jedox oder LucaNet.

Was ist der Unterschied zwischen Forecast und Planung?

Forecasting prognostiziert zukünftige Entwicklungen auf Basis aktueller Daten und Trends, während Planung strategische Ziele definiert und Maßnahmen festlegt. Beide ergänzen sich: Die Flexibilität moderner Tools ermöglicht beides in einem System.

Welche Rolle spielt KI in Forecasting-Software?

KI verbessert die Prognosegenauigkeit durch automatische Mustererkennung in großen Datenmengen, adaptive Lernmodelle und präzisere Vorhersagen. Besonders bei komplexen Zusammenhängen bietet KI-gestützte Software deutliche Vorteile gegenüber klassischen Methoden.

Lohnen sich kostenlose oder Open-Source-Forecasting-Tools für die Finanzplanung?

Sie können für Startups, Kleinunternehmen oder Tests/Prototypen interessant sein, da sie keine Lizenzkosten verursachen und sich flexibel anpassen lassen. In der Praxis erfordern sie aber meist IT-Ressourcen, bieten wenig Support und decken Finanz- und Liquiditätsthemen nur begrenzt ab. Für Mid-Market-Unternehmen mit mehreren Gesellschaften und Banken sind spezialisierte Lösungen mit automatischer Datenintegration und Support in der Regel die verlässlichere Basis für Cashflow- und Liquiditäts-Forecasts.